什么是资本结构

编辑资本结构在企业融资是各种形式的外部资金,被称为混合资本,用于资助企业。它由股东权益、债务(借入资金)和优先股组成,在公司的资产负债表中有详细说明。债务部分与其他资本来源的关系越大,据说该公司的财务杠杆(或英国的杠杆)就越大。过多的债务会增加公司的风险并降低其财务灵活性,这在某些时候会引起投资者的担忧并导致更大的资本成本.公司管理层负责为公司建立资本结构,以优化利用财务杠杆并尽可能降低资本成本。

金融分析师密切关注各种杠杆或资产负债比率,以评估公司资本结构中的债务金额。

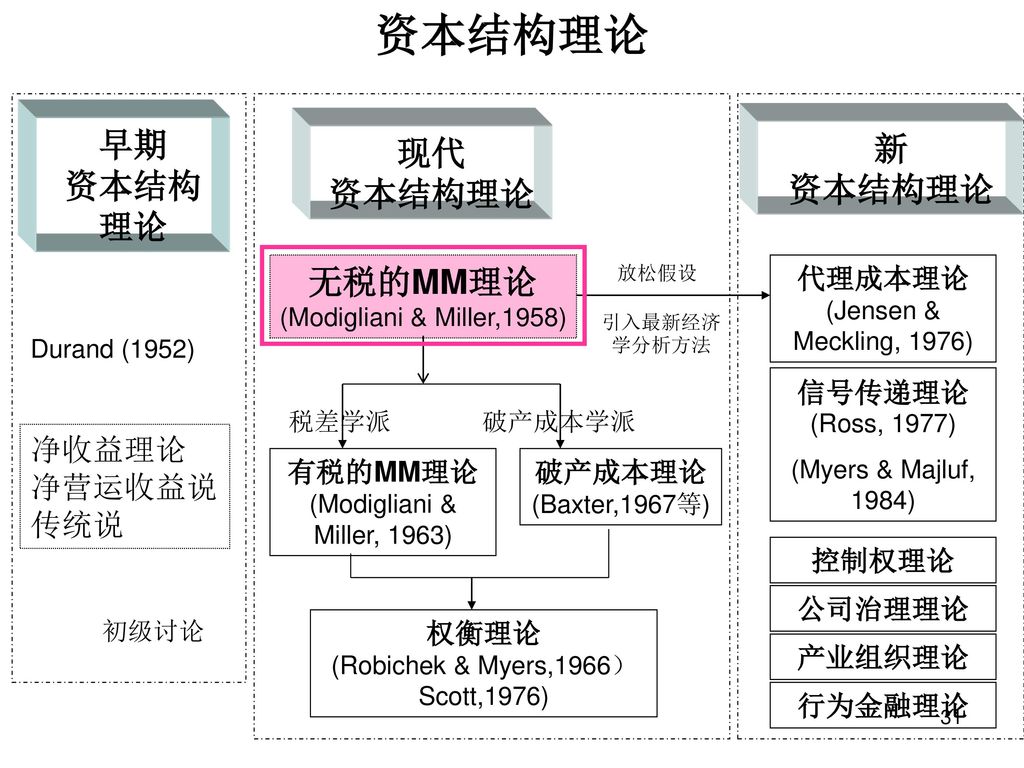

在米勒和莫迪利安尼定理认为,一个公司的市场价值是通过其资本结构的变化影响。该学派通常被视为纯理论结果,因为它假设市场是完美的,而忽略了公司融资过程中可能出现的波动和不确定情况等因素。在学术界,人们非常关注辩论和放宽米勒和莫迪利亚尼所做的假设,以解释为什么公司的资本结构与其在现实世界中的价值相关。

基本概念

编辑杠杆

编辑在某种程度上,在公司的资本结构中使用债务(如债券或银行贷款)是有益的。当债务是公司资本结构的一部分时,它允许公司获得比发行股票更高的每股收益。这是因为公司支付的债务利息可以免税。减税让公司更多的营业收入流向了投资者。每股收益的相关增加称为财务杠杆或在英国和澳大利亚的杠杆。当业务扩张和盈利时,财务杠杆可能是有益的,但当业务进入收缩阶段时,它是有害的。无论公司的营业收入水平如何,都必须支付债务利息,否则可能导致破产。如果公司不繁荣且利润不符合管理层的预期,过多的债务(即过高的杠杆)会增加公司可能无法偿还债权人的风险。在某些时候,这会使投资者感到担忧并增加公司借贷或发行新股本的成本。

最佳资本结构

编辑重要的是,公司的管理层认识到承担债务的固有风险,并保持最佳的资本结构,并在债务和股权之间取得适当的平衡。最佳资本结构是一种与债务和股权融资成本最小化以及公司价值最大化相一致的结构。关于资本结构和债务比率的内部政策决策必须通过承认局外人如何看待公司财务状况的实力来缓和。主要考虑因素包括将公司的信用评级维持在能够以合理的条件吸引新的外部资金的水平,以及保持稳定的股息政策和良好的收益记录。

资本结构的资历

编辑在破产的情况下,资本结构的资历开始发挥作用。典型的公司具有以下从最高到最低的资历结构:

- 高级债务,包括由专门抵押的财产担保的抵押债券,

- 次级(或初级)债务,包括依赖于公司的一般信用和财务实力的债券,

- 优先股,其持有人有权在普通股股东之前获得其债权,和

- 股权,包括普通股和留存收益。

在实践中,资本结构可能很复杂,包括其他资本来源。

套利

编辑资本结构套利者寻求从一家公司发行的各种工具的差异定价中获利。例如,考虑传统债券和可转换债券。后者是在约定条件下可转换为股权的债券。可转换债券的股票期权部分本身具有可计算的价值。整个工具的价值应该是传统债券的价值加上期权特征的额外价值。如果利差(可转换债券和不可转换债券之间的差异)过度增长,那么资本结构套利者会押注它会收敛。

内容由匿名用户提供,本内容不代表vibaike.com立场,内容投诉举报请联系vibaike.com客服。如若转载,请注明出处:https://vibaike.com/126166/