资本资产定价模型

编辑在金融领域,资本资产定价模型(CAPM)是一种用于确定理论上适当的资产要求回报率,就将资产添加到多样化的 投资组合中做出决策的模型。

(adsbyGOOGLE = window.adsbygoogle || []).push({});

概述

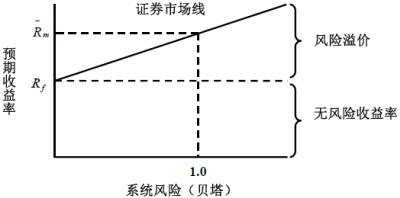

编辑该模型考虑了资产对不可分散风险(也称为系统风险或市场风险)的敏感性(通常由金融行业的数量β表示)以及市场的预期回报和预期理论无风险资产的回报。CAPM采取一种特殊形式的效用函数(其中只有第一和第二时刻很重要,即风险是通过方差来衡量的,例如二次效用),或者是资产收益率,其概率分布完全由前两个时刻来描述(例如,即正态分布)和零交易成本(多样化以消除所有特殊风险所必需)。在这种情况下,CAPM显示股本成本仅由beta确定。尽管没有通过大量的经验检验,以及资产定价和投资组合选择的更现代方法(例如套利定价理论和默顿的投资组合问题)存在),CAPM由于其在各种情况下的简单性和实用性仍然很受欢迎。

发明人

编辑资本资产定价模型,通过引进杰克·特雷诺、威廉·夏普、约翰·林特纳和扬莫辛独立基础上的早期工作哈利马科维茨的多样化和现代投资组合理论。Sharpe,Markowitz和Merton Miller因在金融经济学领域的贡献而获得1990年诺贝尔经济学奖。 菲舍尔·布莱克(Fischer Black)(1972年)开发了另一个版本的CAPM,称为Black CAPM或零贝塔CAPM,它不假定存在无风险资产。该版本在进行经验测试时更加强大,并且对CAPM的广泛采用产生了影响。

特定资产所需的收益

编辑CAPM返回适合资产的要求收益率或折现率,即,考虑到资产的相对风险,应将资产产生的未来现金流量折现率。

Beta值超过1表示比平均“风险”高;Beta值低于1表示低于平均值。因此,风险较高的股票将具有更高的贝塔值,并将以更高的比率折价;不太敏感的股票将具有较低的beta,并以较低的价格折让。给定公认的凹效用函数,CAPM与直觉相符-投资者(应该)要求持有更高风险资产的更高回报。

由于贝塔系数反映了资产对不可分散的敏感性,即市场风险,因此,按照定义,整个市场的贝塔系数为1。股票市场指数经常被用作市场的本地代理,在这种情况下(根据定义)的beta为1。因此,拥有大型,多元化投资组合(例如共同基金)的投资者期望其表现与市场一致。

风险与多元化

编辑投资组合的风险包括系统风险(也称为不可分散风险)和非系统性风险(也称为特质风险或可分散风险)。系统性风险是指所有证券共有的风险,即市场风险。非系统风险是与单个资产相关的风险。非系统性风险可以分散通过在投资组合中包含更多资产来缩小规模(特定风险“平均化”)。对于一个市场内的系统风险,这是不可能的。根据不同的市场,在英国或美国等发达市场中,大约30–40种证券的投资组合将使投资组合充分分散,从而使风险敞口仅限于系统风险。在发展中市场,由于资产波动性较高,因此需要数量更多。

理性的投资者不应承担任何可分散的风险,因为在此模型的范围内只会奖励不可分散的风险。因此,资产的要求收益,即补偿所承担风险的收益,必须与资产组合环境中的风险(即资产对整体资产组合风险的贡献)相关联,而不是其“独立风险”。在CAPM环境中,投资组合风险以较高的方差表示,即较少的可预测性。换句话说,投资组合的beta是奖励投资者采取的系统风险敞口的决定性因素。

问题

编辑经济学家尤金·法玛(Eugene Fama)和肯尼斯·法兰克(Kenneth French)在2004年的评论中认为,“ CAPM在经验检验中的失败意味着该模型的大多数应用都是无效的”。

- 传统的CAPM使用历史数据作为输入来解决资产i的未来回报。但是,历史记录可能不足以用于预测未来,现代CAPM方法已经使用了依赖于未来风险估计的beta。

- 大多数从业者和学者都认为风险具有不同的性质(非恒定)。对传统CAPM的批评是,所使用的风险衡量标准保持不变(beta不变)。最近的研究已通过经验测试了随时间变化的beta,以提高CAPM的预测准确性。

- 该模型假定收益的方差足以衡量风险。假设收益是正态分布的,或者实际上是以任何两参数的方式分配的,则可以暗示这一点,但是对于一般收益分布,其他风险度量(如一致性风险度量)将更充分地反映活跃和潜在股东的偏好。确实,金融投资的风险本身并不是变化,而是损失的可能性:它本质上是不对称的。巴克莱财富(Barclays Wealth)发表了一些关于非正常收益资产配置的研究,该研究表明,风险承受能力极低的投资者应持有比CAPM建议的更多的现金。

- 该模型假设所有活跃和潜在股东都可以访问相同的信息,并就所有资产的风险和预期回报达成共识(均质预期假设)。

- 该模型假设活跃股东和潜在股东的概率信念与收益的真实分布相匹配。另一种可能性是,积极的和潜在的股东期望有偏差,导致市场价格信息效率低下。在行为金融领域研究了这种可能性,该行为使用心理学假设来提供CAPM的替代方案,例如Kent Daniel,David Hirshleifer和Avanidhar Subrahmanyam的基于过度自信的资产定价模型。

- 该模型似乎不足以解释股票收益率的变化。实证研究表明,低贝塔股票可能提供比模型预期更高的回报。早在1969年在纽约布法罗召开的会议上,菲舍尔·布莱克(Fischer Black),迈克尔·詹森(Michael Jensen)和迈伦·斯科尔斯(Myron Scholes)的论文就提供了一些有关这种效果的数据。该事实本身是合理的(保存了有效市场假说,但使CAPM错误),或者事实不合理(保存了CAPM,但使EMH错误–确实,这种可能性使波动率套利成为可靠地击败市场的策略) 。

- 该模型假设在给定一定的预期收益的情况下,积极的和潜在的股东将倾向于选择较低的风险(较低的方差)而不是较高的风险,相反,假设具有一定的风险水平,则其偏好较高的收益而不是较低的收益。它不允许活跃的和潜在的股东接受较低的回报以获得更高的风险。赌场赌徒要承担更多的风险,某些股票交易员也可能会为此承担风险。

- 该模型假定没有税收或交易成本,尽管可以通过更复杂的模型版本来简化此假设。

- 市场投资组合包括所有市场中的所有资产,其中每个资产均按其市值加权。假定在市场和资产之间不存在对单个活跃和潜在股东的偏好,并且假定活跃和潜在股东仅根据其风险收益状况选择资产。它还假定所有资产在可持有或可交易的金额上是无限可分割的。

- 理论上,市场投资组合应包括任何人作为投资持有的所有类型的资产(包括艺术品、房地产、人力资本…)。在实践中,这种市场投资组合是不可观察的,人们通常用股票指数代替作为真实市场组合的代理。不幸的是,已经表明这种替代并非无害,并且可能导致对CAPM有效性的错误推断,并且据说由于真实市场组合的不可观察性,CAPM可能无法进行经验检验。理查德·罗尔(Richard Roll)在1977年的一篇论文中对此进行了更深入的介绍,通常被称为罗尔的批评。但是,其他人则发现,市场组合的选择对于经验检验可能并不那么重要。其他作者试图证明世界财富或世界市场投资组合包括什么以及它的收益是什么。

- 该模型假设经济主体在短期内进行了优化,实际上,具有长期前景的投资者会选择长期的通胀挂钩债券而不是短期利率,因为这对于此类资产而言是无风险资产、代理商。

- 该模型仅假设两个日期,因此没有机会反复消耗和重新平衡投资组合。该模型的基本见解在RoBERT Merton 的跨期CAPM(ICAPM)和Douglas Breeden和Mark Rubinstein 的消费CAPM(CCAPM)中得到扩展和概括。

- CAPM假定所有活跃和潜在股东都将考虑其所有资产并优化一个投资组合。这与个人股东持有的投资组合形成了鲜明的矛盾:人类倾向于拥有分散的投资组合,或者说是多个投资组合:对于每个目标,一个投资组合-参见行为投资组合理论和Maslowian投资组合理论。

- 经验检验表明,CAPM无法解释市场异常,例如规模和价值效应。

- 罗杰·达亚拉走得更远,声称CAPM即使在其狭窄的假设范围内也存在根本缺陷,说明CAPM是循环的或非理性的。循环性是指总风险的价格仅是协方差风险价格的函数(反之亦然)。非理性是指CAPM所谓的“价格修正”,导致(较低)协方差风险的折现率仅与(较高)总风险量(即,不同风险量的折现率相同)相同。

内容由匿名用户提供,本内容不代表vibaike.com立场,内容投诉举报请联系vibaike.com客服。如若转载,请注明出处:https://vibaike.com/108664/